信用周报(20250310-20250316)

1. 市场动态

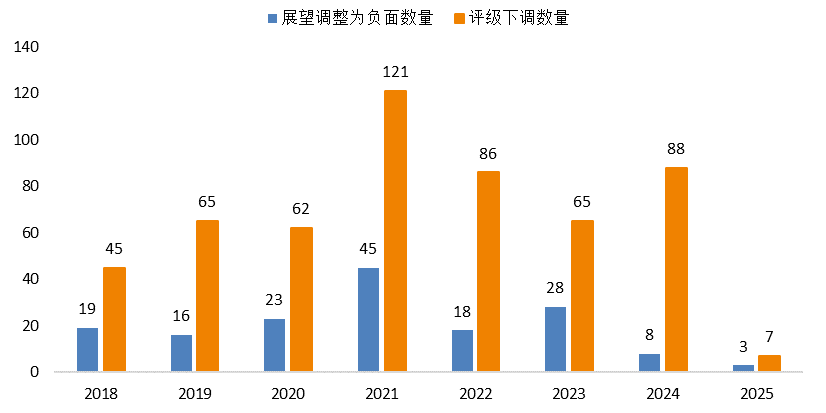

1.1 评级调整统计

数据来源:Wind(华宸未来基金整理)

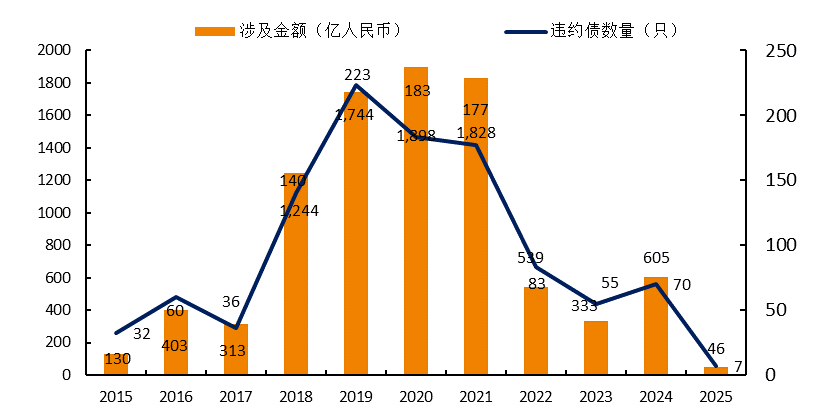

1.2 违约情况统计

数据来源:Wind(华宸未来基金整理)

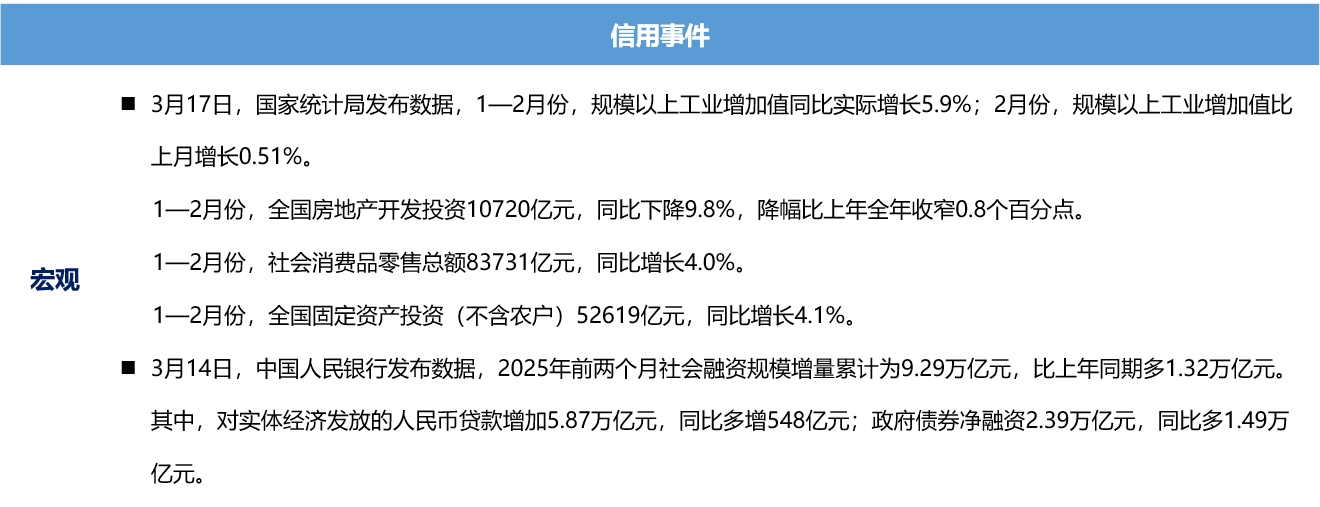

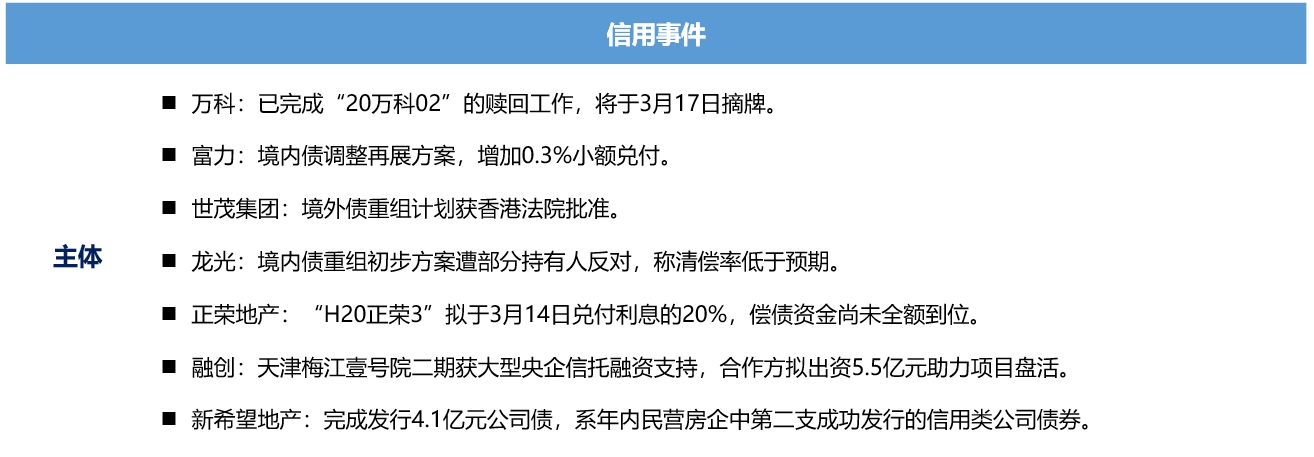

1.3 信用事件

2. 策略展望

本期公布金融及经济数据,经济复苏成色仍待加强,短期内基本面对债市仍有支撑,但目前货币政策落地仍有迟疑,债市多头情绪在预期调整、流动性偏紧、风险偏好抬升、机构赎回压力等因素压制下,尚未形成一致性。

往后看,短端信用债已有企稳转暖迹象,宜把握波段机会;中长端仍需静待利空消化,打破震荡偏弱格局。

3.一级市场

3.1 信用债发行规模

数据来源:Wind(华宸未来基金整理)

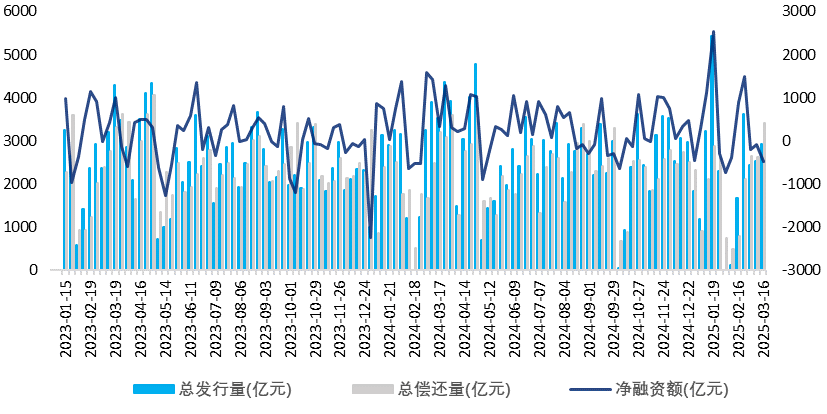

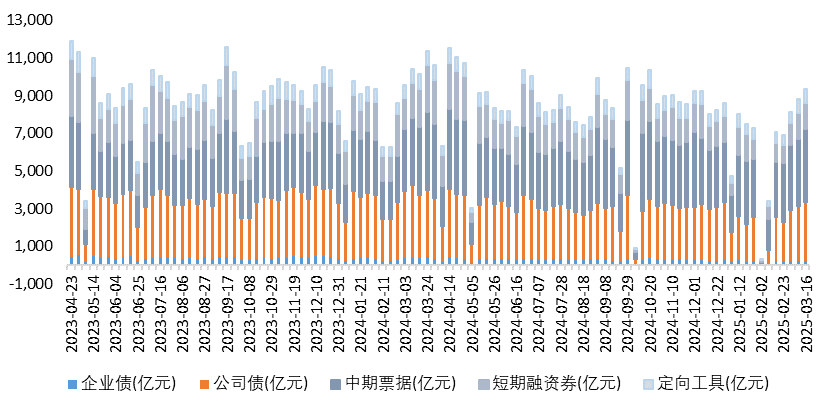

发行规模方面,本期信用债(含企业债、公司债、中票、短融、PPN)发行总规模2934.1亿元,较上期环比变动16.29%,净融资额-470.98亿元,较上期变动-378.46亿元。

3.2 信用债发行类别

数据来源:Wind(华宸未来基金整理)

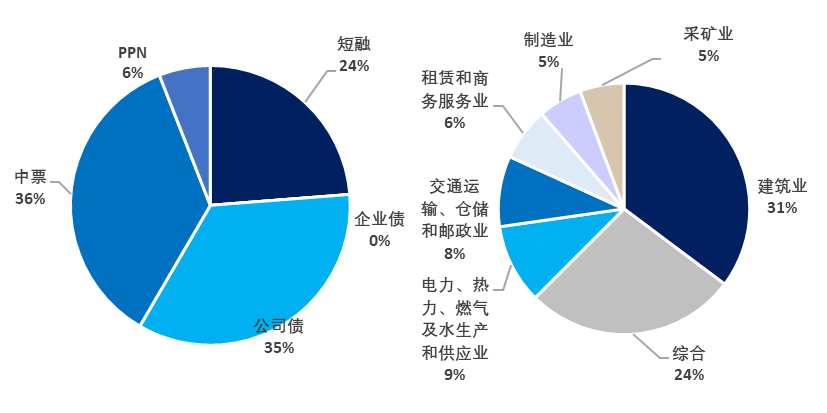

发行类型方面,本期信用债发行中短融占比24%,公司债(含私募)占比35%,中票占比36%,PPN占比6%,企业债占比0%。

发行行业方面,本期信用债发行行业主要包括建筑业、综合、电力、热力、燃气及水生产和供应业、交通运输、仓储和邮政业、租赁和商务服务业等,发行金额占比分别为31%、24%、9%、8%和6%。

按发行等级来看,主体评级AAA级发行额1758.21亿元,占比60%;AA+级798.63亿元,占比27%;AA级341.46亿元,占比12%。

数据来源:Wind(华宸未来基金整理)

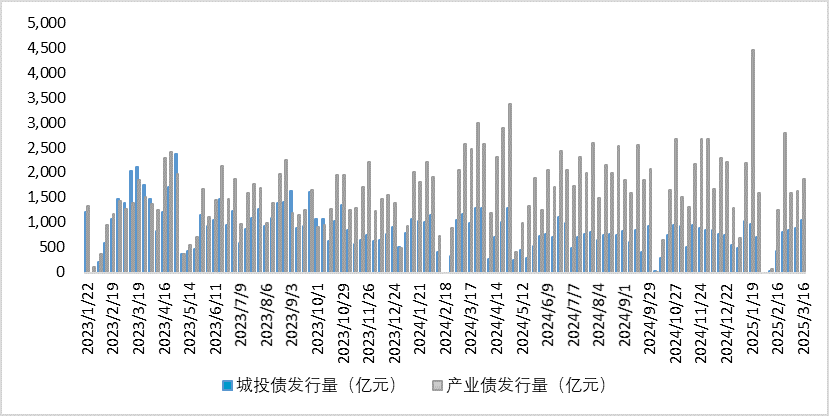

城投产业方面,Wind口径城投债发行规模1056.14亿元,环比变动18.82%,发行占比36%,净融资额-255.49亿元;产业类发行规模1877.96亿元,环比变动14.92%,发行占比64%,净融资额-215.5亿元。

3.3 信用债发行利率

数据来源:Wind(华宸未来基金整理)

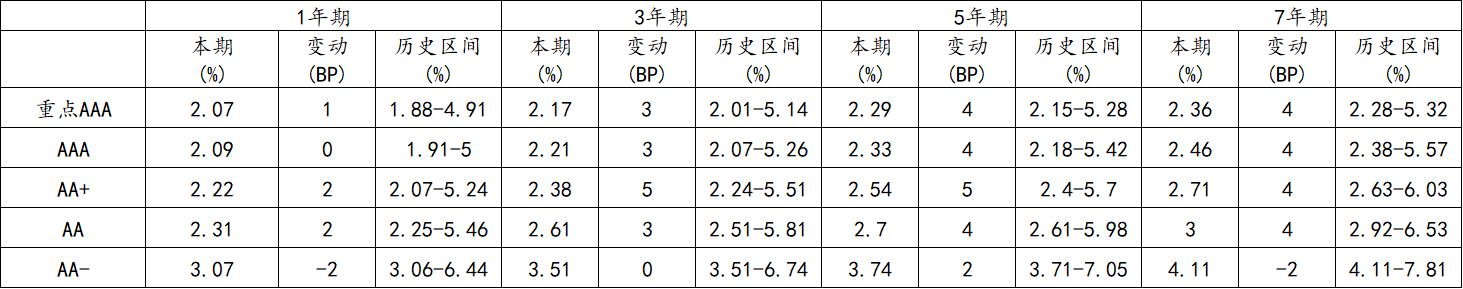

发行利率方面,受债市持续调整影响,本期信用债发行利率多数上行,其中1年期产品上行幅度较小,3年及以上中高等级产品多上行约3-4BP。

4. 二级市场

4.1 信用债二级成交量

数据来源:Wind(华宸未来基金整理)

本期信用债合计成交9375.32亿元,较上期环比变动6.3%。分类别看,中票、短融、PPN分别成交3853.73亿元、 1415.83亿元、751.85亿元,企业债和公司债分别成交222.88亿元和3131.04亿元。

4.2 信用债二级收益率

数据来源:Wind(华宸未来基金整理)

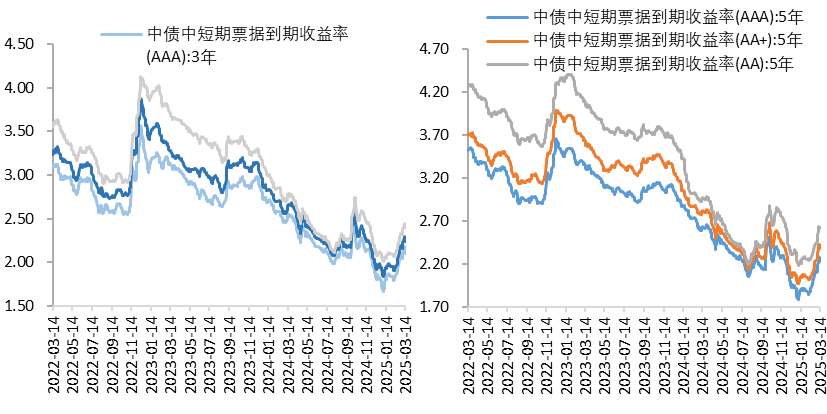

本期债市整体延续震荡偏弱行情,其中短端信用债表现相对坚挺,截至2025年3月14日,AAA级3年期产品成交收益率下行1BP,AA及AA+级3年期产品上行约1-3BP,各等级5年期产品上行约4-7BP。

4.3 信用债期限利差

数据来源:Wind(华宸未来基金整理)

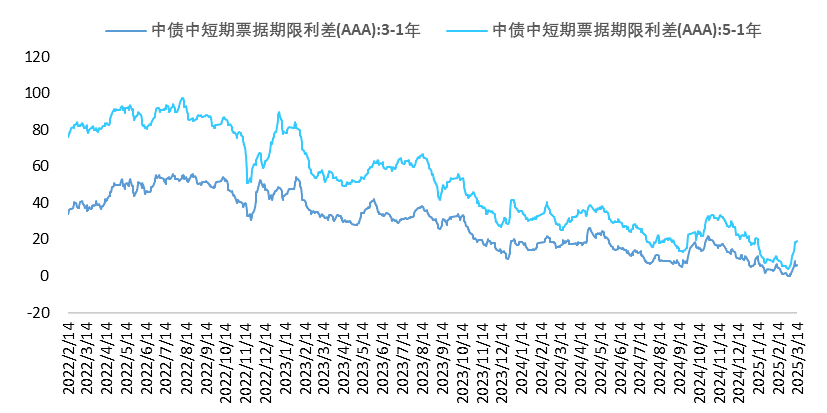

2025年3月14日,3年期与1年期期限利差为6BP,较上期变动3BP;5年期与1年期期限利差为19BP,较上期变动9BP。本期债市走势分化,短端信用债率先回暖,中长端延续震荡,期限利差继续走扩。

4.4 信用利差

数据来源:Wind(华宸未来基金整理)

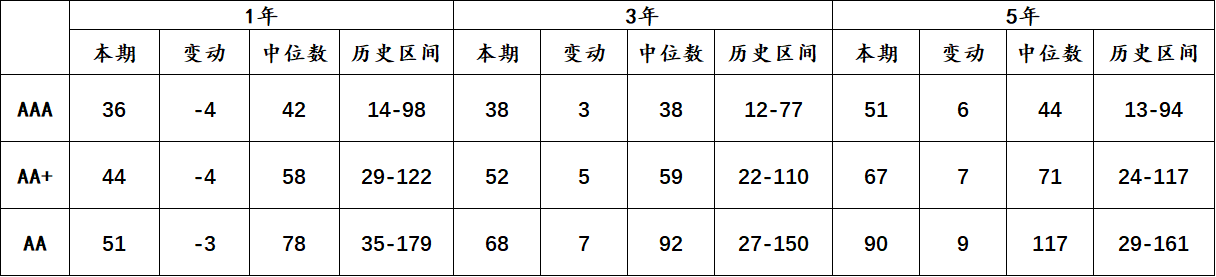

本期短端信用债回暖,信用利差收窄;中长端信用利差继续走扩。

2025年3月14日,AAA级1年期、3年期、5年期信用利差分别为36BP、38BP、51BP,分别变动-4BP、+3BP、+6BP;AA+级1年期、3年期、5年期信用利差分别为44BP、52BP、67BP,分别变动-4BP、+5BP、+7BP;AA级1年期、3年期、5年期信用利差分别为51BP、68BP、90BP,分别变动-3BP、+7BP和+9BP。

风险提示:以上内容仅代表本机构观点。文章内容仅供参考,不构成投资建议或承诺,不代表基金实际持仓。投资者据此操作,风险自担。基金管理人以诚实信用、勤勉尽责原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金过往业绩不预示未来表现。投资者购买基金时,请仔细阅读基金的《基金合同》《招募说明书》《产品资料概要》等基金法律文件,并确认已知晓并理解该产品特征性与相关风险,具有相应风险承受能力,谨慎投资。